2022年度企业所得税汇算清缴正在进行中,为了帮助纳税人更快更便捷地完成汇算清缴申报,今天我们整理了八个新变化,快来一起学习吧~~

一

企业所得税年度纳税申报表有新变化

《国家税务总局关于企业所得税年度纳税申报有关事项的公告》(2022年第27号)规定,对《中华人民共和国企业所得税年度纳税申报表(A类,2017年版)》部分表单和填报说明进行修订,具体如下:对《资产折旧、摊销及纳税调整明细表》(A105080)、《企业重组及递延纳税事项纳税调整明细表》(A105100)、《免税、减计收入及加计扣除优惠明细表》(A107010)、《研发费用加计扣除优惠明细表》(A107012)、《减免所得税优惠明细表》(A107040)的表单样式及填报说明进行修订;对《纳税调整项目明细表》(A105000)的填报说明进行修订。

同时,明确企业搬迁完成当年,向主管税务机关报送企业所得税年度纳税申报表时,不再报送《企业政策性搬迁清算损益表》。

二

小型微利企业所得税年应纳税所得额100万元-300万元部分,优惠再减半

《财政部 税务总局关于实施小微企业和个体工商户所得税优惠政策的公告》(2021年第12号)规定,2021年1月1日至2022年12月31日,对小型微利企业年应纳税所得额不超过100万元的部分,减按12.5%计入应纳税所得额,按20%的税率缴纳企业所得税。

《财政部 税务总局关于进一步实施小微企业所得税优惠政策的公告》(2022年第13号)规定,2022年1月1日至2024年12月31日,对小型微利企业年应纳税所得额超过100万元但不超过300万元的部分,减按25%计入应纳税所得额,按20%的税率缴纳企业所得税。

三

科技型中小企业研发费用加计扣除比例提高到100%

《财政部 税务总局 科技部关于进一步提高科技型中小企业研发费用税前加计扣除比例的公告》(2022年第16号 )规定,科技型中小企业开展研发活动中实际发生的研发费用,未形成无形资产计入当期损益的,在按规定据实扣除的基础上,自2022年1月1日起,再按照实际发生额的100%在税前加计扣除;形成无形资产的,自2022年1月1日起,按照无形资产成本的200%在税前摊销。

四

其他企业研发费用加计扣除比例提高到100%

《财政部 税务总局 科技部关于加大支持科技创新税前扣除力度的公告》(2022 年第28 号)规定,现行适用研发费用税前加计扣除比例75%的企业(除制造业、科技型中小企业之外),在 2022 年 10 月 1 日至 2022 年 12 月 31 日期间,税前加计扣除比例提高到100%。企业在2022年度企业所得税汇算清缴计算享受研发费用加计扣除优惠时,四季度研发费用可由企业自行选择按实际发生数计算,或者按全年实际发生的研发费用乘以2022年10月1日后的经营月份数占其2022年度实际经营月份数的比例计算。

五

中小微企业购置设备器具可选择一次性税前扣除

《财政部 税务总局关于中小微企业设备器具所得税税前扣除有关政策的公告》(2022年第12号)规定,中小微企业在2022年1月1日至2022年12月31日期间新购置的设备、器具,单位价值在500万元以上的,按照单位价值的一定比例自愿选择在企业所得税税前扣除。其中,企业所得税法实施条例规定最低折旧年限为3年的设备器具,单位价值的100%可在当年一次性税前扣除;最低折旧年限为4年、5年、10年的,单位价值的50%可在当年一次性税前扣除,其余50%按规定在剩余年度计算折旧进行税前扣除。

六

高新技术企业购置设备、器具企业所得税税前一次性扣除和100%加计扣除

《财政部 税务总局 科技部关于加大支持科技创新税前扣除力度的公告》(2022 年第28 号)规定,高新技术企业在2022年10月1日至2022年12 月31日期间新购置的设备、器具,允许当年一次性全额在计算应纳税所得额时扣除,并允许在税前实行100%加计扣除。

七

企业投入基础研究税前加计扣除和符合条件接收方免征企业所得税

《财政部 税务总局关于企业投入基础研究税收优惠政策的公告》(2022年第32号)规定:自2022年1月1日起,1.对企业出资给非营利性科学技术研究开发机构(科学技术研究开发机构以下简称科研机构)、高等学校和政府性自然科学基金用于基础研究的支出,在计算应纳税所得额时可按实际发生额在税前扣除,并可按100%在税前加计扣除。2.非营利性科研机构、高等学校接收企业、个人和其他组织机构基础研究资金收入,免征企业所得税。

八

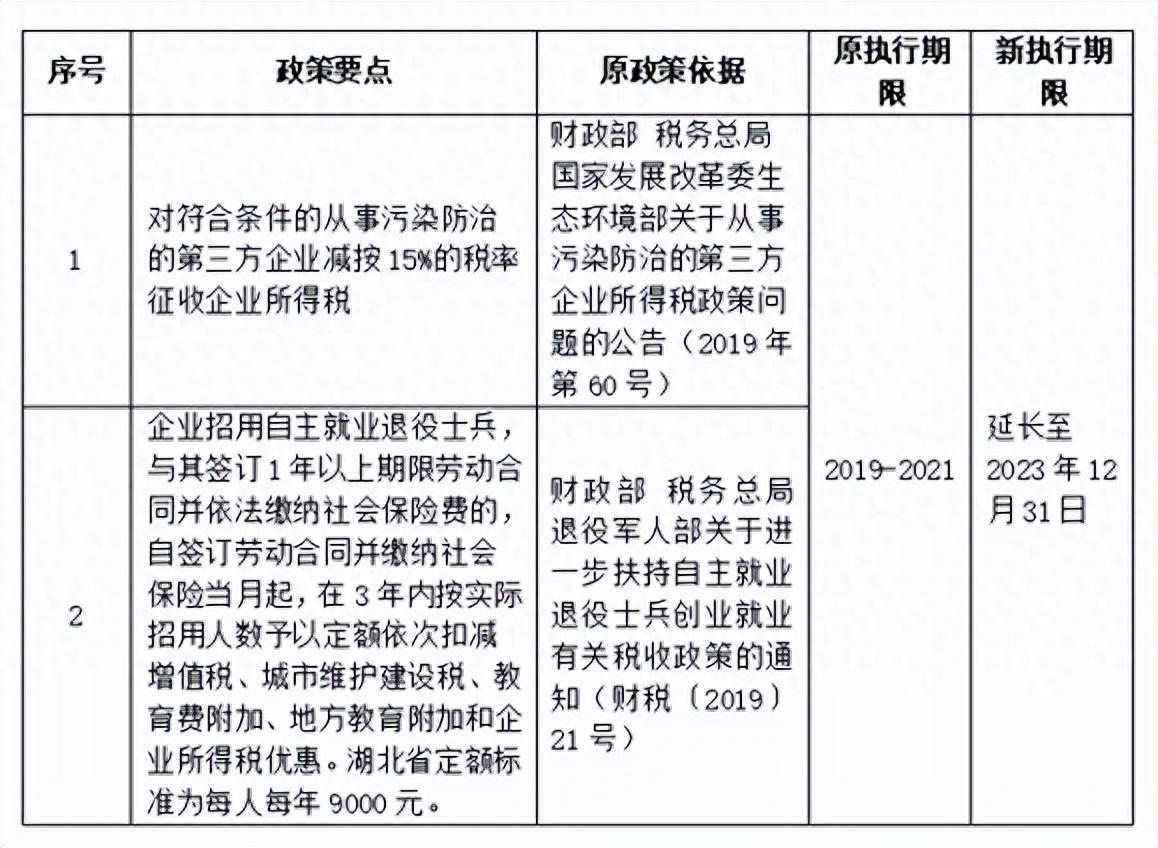

对企业所得税相关到期政策进行延续

《财政部 税务总局关于延长部分税收优惠政策执行期限的公告》(2022年第4号)规定,将以下企业所得税优惠政策,执行期限延长至2023年12月31日。

来源:中国税务报

版权声明:本文内容由互联网用户自发贡献,该文观点仅代表作者本人。本站仅提供信息存储空间服务,不拥有所有权,不承担相关法律责任。如发现本站有涉嫌抄袭侵权/违法违规的内容, 请发送邮件至举报,一经查实,本站将立刻删除。