一、基础知识

1.流转税:指以纳税人商品生产、流通环节的流转额或者数量以及非商品交易的销售额为征税对象的一类税收,包括增值税、消费税、关税。

2.增值额:从销售额中扣除当期购进商品与劳务的价值差额后余下的价值量。

3.间接税:是指纳税义务人不是税收的实际负担人,纳税义务人能够用提高价格或提高收费标准等方法把税收负担转嫁给别人的税种。

4.价外税:是指在销售价款中不包含有税金的税。

5.链条税:实行商品或货物流转过程中每个环节只要有增值即要征收税款,而上一环节的销项税即为下一环节的进项税,因此,每个环节就形成抵扣链条。

6.购进扣税法:购进的货物、劳务、服务等的进项税额,符合相关条件的,在当期销售货物、劳务、服务等的销项税额中扣除。

二、纳税人与扣缴义务人

(一)基本概念

1.纳税人

在境内销售货物或提供加工、修理修配劳务、销售服务、无形资产或不动产,以及进口货物的单位和个人。

2.扣缴义务人

(1)境外的单位或者个人在境内提供应税劳务,在境内未设有经营机构的,以代理人为扣缴义务人;没有代理人,以购买方为扣缴义务人。

(2)境外的单位或者个人在境内销售服务、无形资产或不动产,在境内未设有经营机构的,以购买方为扣缴义务人。

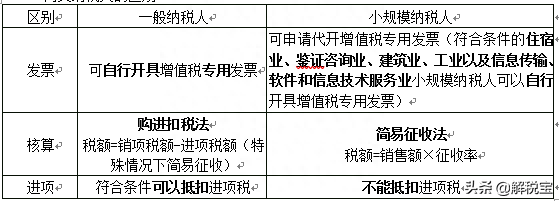

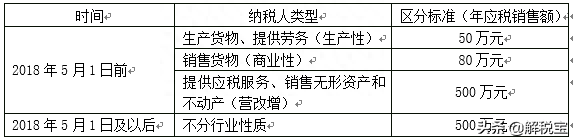

(二)两类纳税人的划分及标准

两类:一般纳税人和小规模纳税人

2.两类纳税人的区分标准

【1】分界线本数(500万元)属于小规模纳税人。

【2】已登记为增值税一般纳税人的单位和个人,在2018年12月31日前,可转登记为小规模纳税人,其未抵扣的进项税额作转出处理。

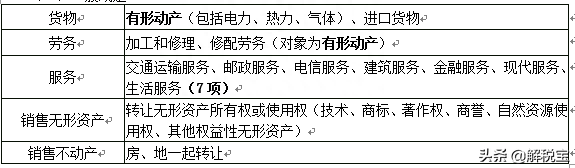

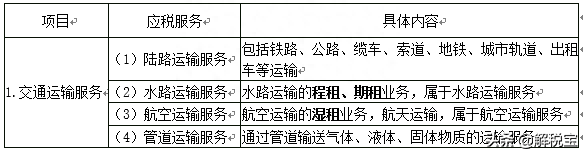

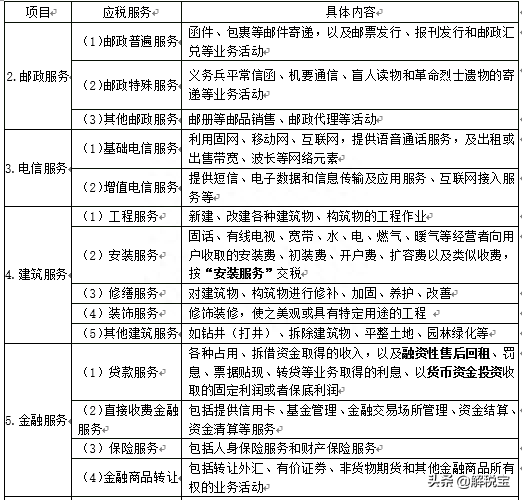

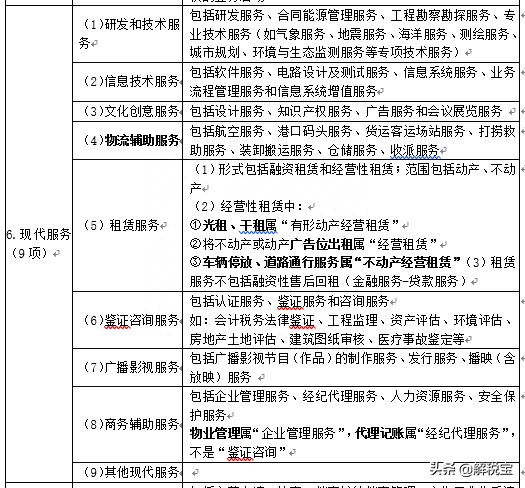

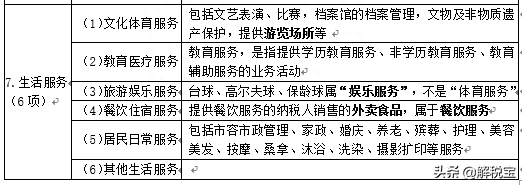

三、征税范围

版权声明:本文内容由互联网用户自发贡献,该文观点仅代表作者本人。本站仅提供信息存储空间服务,不拥有所有权,不承担相关法律责任。如发现本站有涉嫌抄袭侵权/违法违规的内容, 请发送邮件至举报,一经查实,本站将立刻删除。